この記事はプロモーションが含まれています。

カナダで住宅購入時に使える3つのお得なプラン

👉 この記事を読むと「どのプランから始めればいいのか」がわかります。

- RRSP/HBP・FHSA・TFSAの違いとメリット・デメリット

- 限度額や非課税ルールなど初心者が知っておきたいポイント

- 実際に活用している私の体験談

カナダで住宅購入に使える3つのプラン

カナダで家を買うとき、多くの人が悩むのが「頭金をどう準備するか」です。

実はカナダ政府は、住宅購入をサポートするための 節税&非課税プラン を用意しています。

代表的なのがこの3つです:

1、RRSPのHBP(Home Buyers’ Plan)

2、FHSA(First Home Savings Account)

3、TFSA(Tax-Free Savings Account)

3つのプランは住宅購入時に

頭金として使うことができます。

RRSPのHBP(Home Buyers’ Plan)とは

RRSP(Registered Retirement Savings Plan )の

HBP(Home Buyers’ Plan )というものがあります。

家を買う時に頭金にすることができるプランです。

RRSPの口座に入金してあることが必須です。

- RRSP(個人年金口座)から頭金を引き出せる制度

- 2024年から限度額が 60,000ドル に拡大(カップルなら合計12万ドル)

- 出金時は非課税だが、15年以内にRRSPへ返済が必要

💡メリット:大きな金額を頭金に使える

⚠️デメリット:返済義務がある

💡 補足:RRSPについて

RRSPの入金枠は人によって異なり

前年の収入をもとにCRA(カナダ歳入庁)が計算します。

疑問:HBPのお金を頭金にしたらRRSPに戻さなければいけないの?

RRSPのHBPを頭金として使用した場合

15年以内に使用した分をRRSPに返済しなければなりません。

RRSPの自分の口座から借金をしていると

考えるといいかもしれません。

返済を開始しなければいけない年や金額は

個別で違うので注意が必要。

ローンとRRSP・HBP両方の返済が必要になるので

無理のない返済金額を知っておくことも大事だと思いました。

FHSA(First Home Savings Account)とは

FHSAは初めて家を買う人のための口座で

限度額以内の入金はタックスフリー・免税です。

- 初めて住宅を買う人専用の新制度(2023年スタート)

- 年8,000ドル、最大40,000ドルまで積み立て可能

- RRSP同様に 節税効果 があり、住宅購入時に使えば 非課税

- 使わなかった場合はRRSPに移行可能

💡メリット:返済不要&節税効果あり

⚠️デメリット:初回購入者のみ対象、期間制限あり(15年 or 71歳まで)

疑問1:FHSAの口座開設から何年以内に家を購入しなければいけないのか?

FHSAの口座開設した年から

15年以内もしくは71歳未満に住宅購入しなければいけない。

期限内に住宅購入しなかった場合は

FHSAのお金をRRSPの口座に移すことが可能。

この場合は非課税。

住宅購入以外で出金した場合は課税対象なので、

インカム・タックス・リターンの時に

所得として申告しなければならない。

疑問2:FHSAの限度額は?

FHSAの口座をオープンした年から

毎年8000ドル、

総額40,000ドル入金することができる。

満額の8000ドル入金できなかった時は

翌年に持ち越せる。

15年間で総額40,000ドルまで入金できる。

例:8000x5年=40,000

例:4000×10年=40,000

5年以内に家を購入する予定がなくても

最初の5年で40,000ドル投資し、

15年後まで投資を続ければ貯蓄が増えますね。

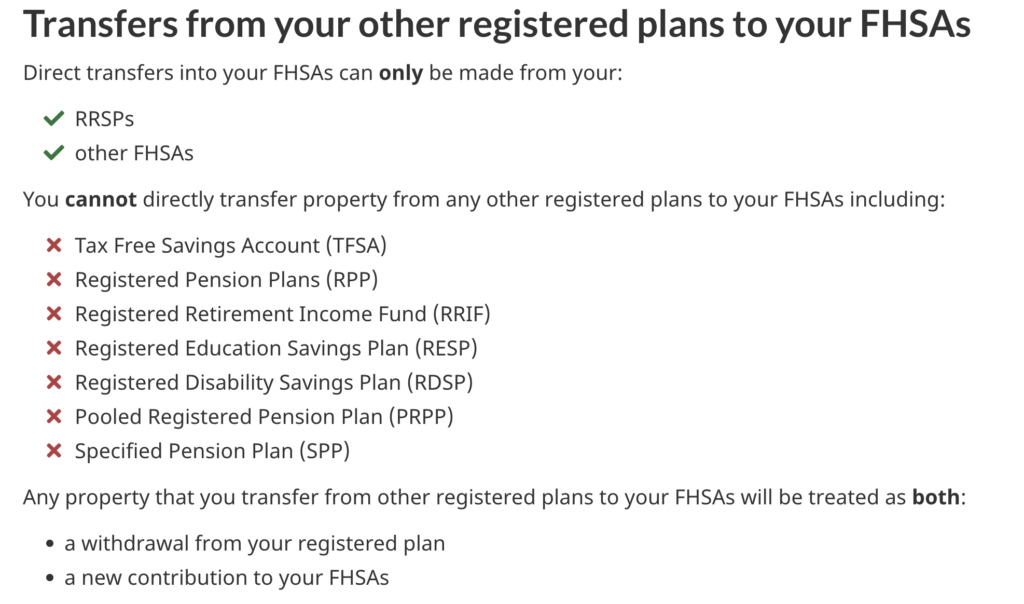

疑問3:TFSAからFHSAにお金を移動できる?

TFSAからダイレクトにFHSAに

送金はできません。

一度TFSAから引き出し

FHSAに入金となります。

その場合TFSAの限度額が変わってくるので注意が必要です。

住宅購入予定の場合

TFSAに入れているお金は

FHSAに移動させた方が節税できてお得。

でも一度引き出すことになるので限度額に注意!

下の表でわかるように

RRSPや多銀行のFHSAから

ダイレクトに送金することは可能です。

TFSA(Tax-Free Savings Account)とは

TFSAは免税される普通預金口座のようなものです。

TFSAの口座で投資した場合増えた分は

非課税なので収入として扱われません。

- 投資で得た利益も非課税になる万能口座

- 限度額は毎年変動(2009年以降の総額は2025年で10万ドル近くに到達)

- 引き出し自由で、住宅購入の頭金としても使える

💡メリット:いつでも引き出せる自由度

⚠️デメリット:節税効果はない(拠出時に控除されない)

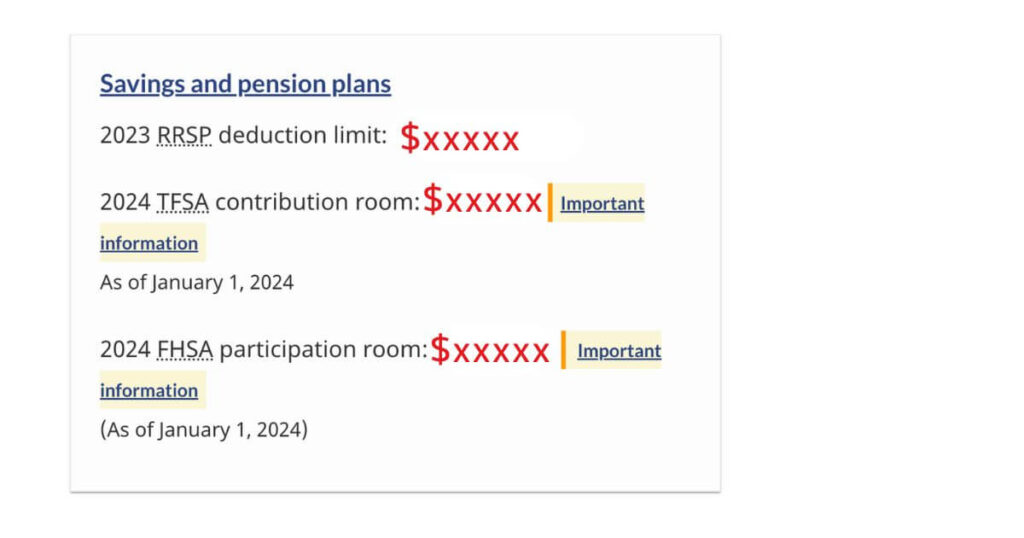

疑問1:TFSAの限度額は?

TFSAに入金できる金額は

年によって変動します。

下記のグラフは公式サイトのものです。(2025年)

移住した年によって拠出枠が違います。

例:2024年に永住権取得→TFSAの拠出枠は$14,000

限度額の変動もあるし

出入金するとややこしくなるので

毎年1月1日に確認する方がよさそうです。

確認はCanada Revenue Agencyでできます。

確認方法は下記の

「TFSAやRRSPの限度額を確認する方法」に書きました。

疑問2:TFSAは住宅購入時に使える?

TFSAの住宅購入時の頭金として使えます。

また住宅購入以外でも必要な時に出金でき

課税対象になりません。

しかし出金した場合

限度額の金額が変動します。

計算しながら出入金する必要があります。

TFSAは2009年から始まりました。

その時に18歳以上だった場合

2025年までの限度額は総額$102,000となります。

例えば

2025年の限度額が$102,000だったとします。

2025年3月に$102,000をTFSAに入金

2025年5月にお金が必要となり$1000引き出す

この場合2025年の限度額を一度入金しているため

1000$戻したくても戻すことはできなくなります。

これは毎年1月1日にリセットされるので

2026年になったら限度額が変更となり

入金することが可能となります。

この辺の計算が難しいので

TFSAに出入金する時には注意が必要です。

私は自信がないので

いつも限度額まで入金しないようにしています。

RRSP・FHSA・TFSAの比較表(メリット・デメリット)

| RRSP内のHBP | FHSA | TFSA | |

| 限度額 | 60,000ドル | 40,000ドル | 年ごとに変動 (2025年までの累計は約102,000ドル) |

| Income Tax Returnで節税対象 | 節税対象 | 節税対象 | 対象外 |

| 投資で増えた分 | 非課税 | 非課税 | 非課税 |

| 返済義務 | あり (15年以内に返済) | なし | なし |

| 出金時 | 住宅購入に使用の場合は非課税 | 住宅購入に使用の場合は非課税 | 非課税 |

なんのことやらと思う方も多いかもしれません。

私もRRSPを始めるまで面倒で後回しにしていました。

でも早く利用した方が節税にもなり

投資すれば貯蓄も増えてお得です。

住宅購入前に知っておくべき注意点

各プランの限度額と期限

- FHSAは40,000$、15年以内に利用必須

- RRSPのHBPは60,000$、15年以内に返済必須

- TFSAは期限なし

引き出し時のルール

- FHSAとHBPは住宅購入目的であれば非課税

- TFSAはいつでも非課税

課税・非課税の違い

- 「節税効果」があるのはRRSP/HBPとFHSA

- 「いつでも非課税で引き出せる」のはTFSA

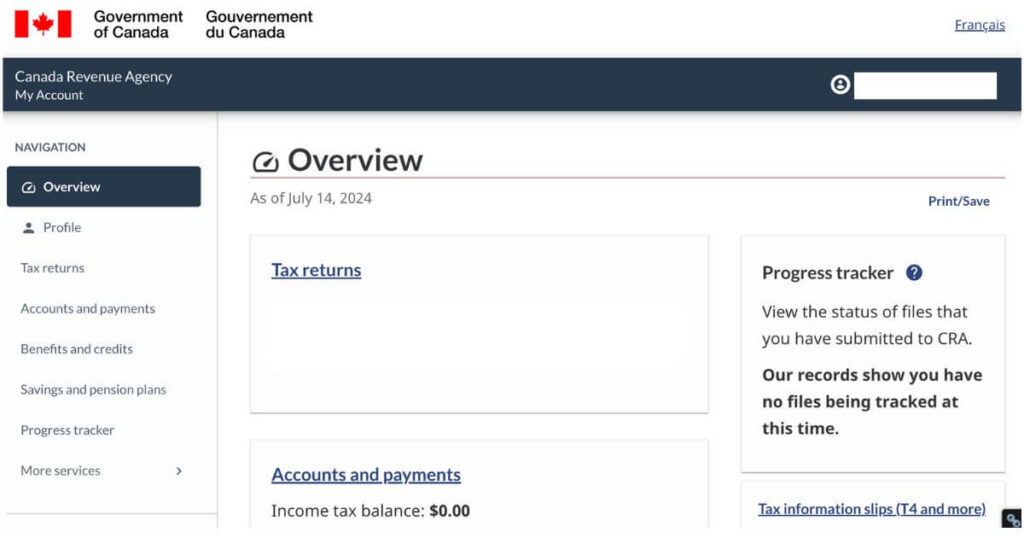

TFSAやRRSPの限度額を確認する方法(CRAマイアカウント)

TFSAやRRSPの限度額は、CRA公式サイトで確認できます。

CRA My Account ログインページ

毎年1月1日に更新されるので、年初に確認するのがおすすめです

1、サイトにログインするとOverviewのページになります。

2、下の方にスクロールすると限度額が見られる。

私の体験談と今後の戦略(投資と住宅購入準備)

私は最初、RRSPとTFSAで投資を始めました。

ただ「住宅購入専用のFHSA」が始まったので、

今は優先的に毎年限度額8000$をFHSAに移しています。

- FHSAに満額入金 → 住宅購入時に非課税で使える

- 余裕があればRRSPにも入金し、HBPで使えるように貯金・投資

- TFSAは「将来の予備資金・住宅購入時頭金」として運用中

👉 実際に口座を持ってみると、「もっと早く知っていればよかった」と思うくらい節税効果が大きいです。

まとめ:まずはFHSAから始めよう

カナダで家を買うなら、頭金に使えるプランを活用しないのはもったいないです。

順番で考えると

1、FHSAを最優先で満額入金

2、余裕があれば RRSPのHBPを利用

3、さらに資金がある場合は TFSAで投資・貯蓄

この流れが、住宅購入と資産形成を両立させる王道ルートです。

私はRRSPとFHSAの満額入金を目指そうと思います。

以前投資しているのはTDのDirect Investingですが

今は全部Questradeにしました。

理由はQuestradeをはじめようと思った理由に書きました

この記事を読んでる人は

きっと投資に興味あるけど

ちょっと怖いって思ってる人かな?

Questradeの始め方は登録方法と手順に書きました。

最初は紹介コードでもらえる50$を使って

投資をしてみるのもいいと思います!

Questradeをはじめてみようと思っている方

一緒に投資してお金を増やしていきましょう!

登録する時にOffer Codeを入力すると$50貰えます。

投資や手数料として使えます。

私の紹介コード(466426852478413)

紹介コードを使っても、使った方の情報は共有されません。